Sparen für Kinder

Als Eltern haben Sie eine Vorstellung davon, welche pädagogischen Inhalte Sie Ihrem Kind vermitteln möchten und wie es aufwachsen soll. Welche Vorbildfunktion nehmen Sie dabei ein? Wählen Sie das richtige Maß an Liebe und Zuneigung? Welche sozialen Werte sollen vermittelt werden? Neben all diesen erzieherischen Fragen, kommt inzwischen ein weiterer Aspekt hinzu, der ebenso entscheidend ist für die sichere Zukunft Ihres Kindes: Die solide finanzielle Vorsorge! Mit dieser Erkenntnis landen Sie bereits mitten im Dschungel finanzieller Vorsorgepläne. Wie lässt sich am besten für das eigene Kind langfristig, sinnvoll und vor allem rentabel sparen? Dabei spielt es eine Rolle, welche Geldanlage sich lohnt, um welchen Anlagezeitraum es sich handelt, welche Flexibilität die Anlage hat oder ob doch lieber einmalig mit einem größeren Betrages auf eine feste Laufzeit gespart werden soll?

Mit diesem Ratgeber möchten wir Ihnen einige

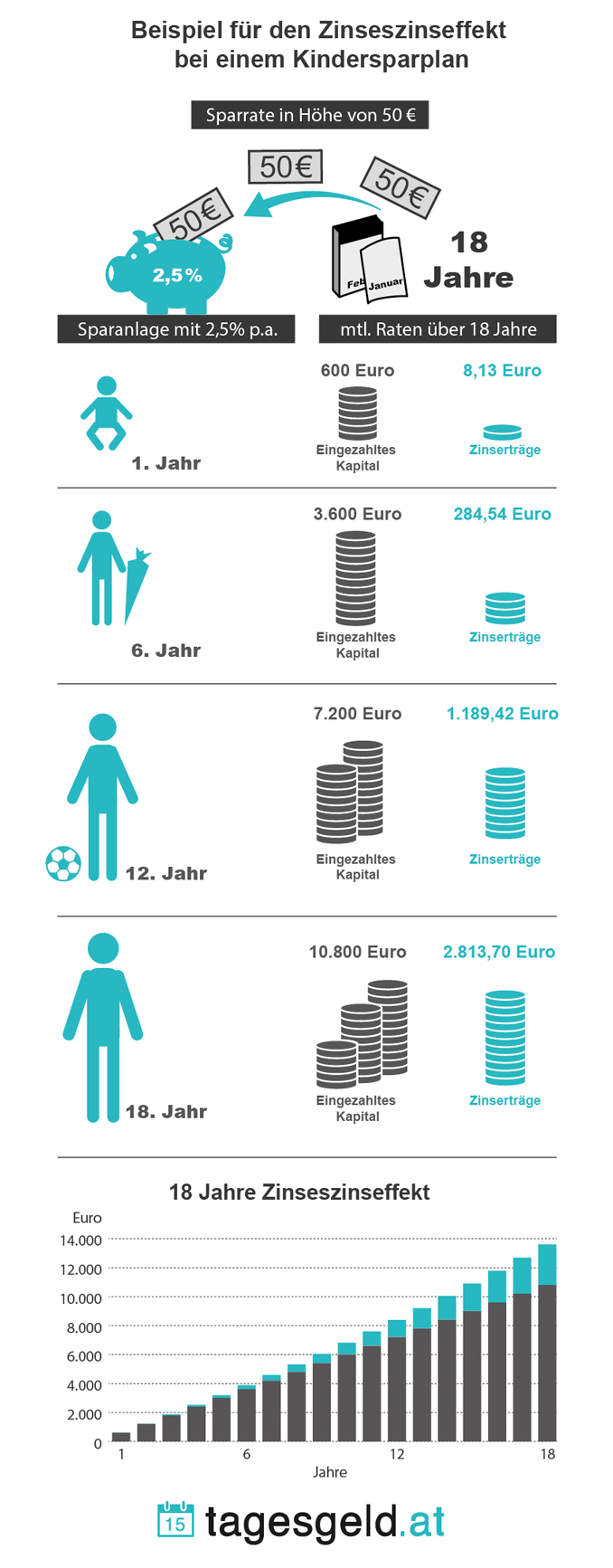

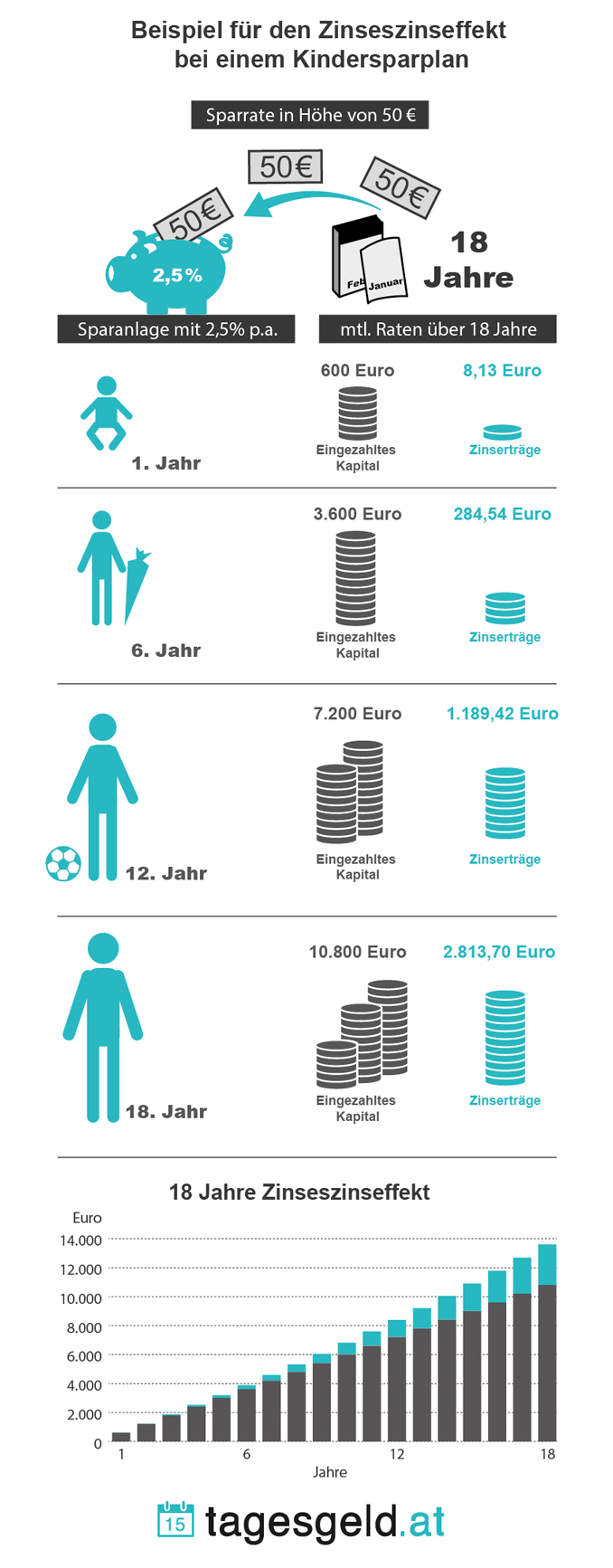

Spar-Varianten speziell für Ihr Kind vorstellen. Haben Sie als Erziehungsberechtigte die Möglichkeit in eine Sparanlage zu investieren, sollten Sie das unbedingt tun. Denken Sie z. B. an die bevorstehenden Ausbildungsmöglichkeiten, den Führerschein oder die Finanzierung eines Auslandsaufenthalts. All dies sind ausreichend Gründe, die eine Sparanlage für das eigene Kind mehr als notwendig machen. Von großem Vorteil ist es, wenn Sie mit dem Sparen bereits in den ersten Lebensjahren des Nachwuchses beginnen. Dann steht Ihnen ein weites Zeitfenster zur Verfügung. So können mit kleineren Beträgen über die Jahre hinweg „ordentliche Sümmchen“ ansparen. Zudem profitieren Sie vom Zinseszinseffekt! Kleinvieh macht bekanntlich auch Mist.

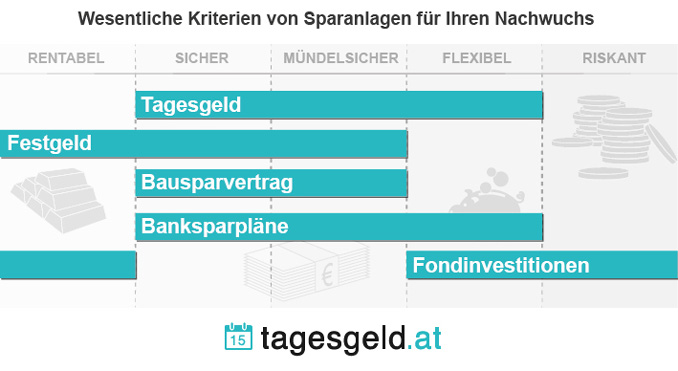

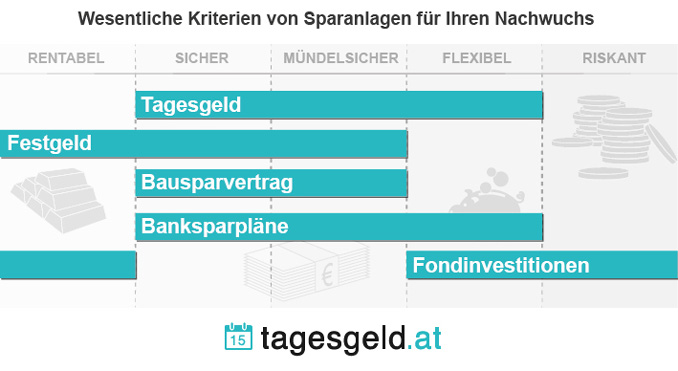

Ihnen stehen also zahlreiche Möglichkeiten zur Verfügung. Wichtig ist, welche Vorstellungen Sie in Bezug auf die Rentabilität einer Geldanlage für Ihr Kind haben. Einige Anlagen bieten die Chance auf eine

höhere Rendite, sind allerdings mit größerem Risiko behaftet.? Alternativ können Sie mit Anlagen wie Tagesgeld, Festgeld & Co. auf „Nummer sicher“ gehen und stets wissen, mit welchem Gewinn Sie rechnen können. Das Entscheidende in Punkto „Geldanlagen für Kinder“ ist, dass Ihnen ein 18-jähriger Anlagehorizont zur Verfügung steht. Vorerst möchte unsere Redaktion Ihnen drei grundlegende Tipps an die Hand geben.

Tipp 1 – Mündelsicherheit

- Legen Sie das Geld mündelsicher an!

- Wählen Sie die entsprechende Anlage

- Entscheiden Sie sich, auf welchen Namen die Sparanlage laufen soll

Für unmündige Personen, d. h. Personen, die das 18. Lebensjahr noch nicht vollendet haben, so schreibt es das Gesetz vor, muss Geld sicher, mündelsicher, angelegt werden. Dadurch schränken sich zwar die Anlagemöglichkeiten in ihrer Vielfalt etwas ein und die erträglichen Renditen fallen geringer aus, dafür bergen mündelsichere Anlagen aber

höhere Sicherheiten, denn sie alle haben die gesetzliche Einlagensicherheit zur Voraussetzung. Ein Vorteil einer solchen mündelsicheren Anlage ist, dass im Falle des Todes der Erziehungsberechtigten, das Sparguthaben nicht in die Erbmasse einfließt, sondern zu 100 % dem Kind zugestanden wird. Mit Beendigung des 18. Lebensjahres gilt das Kind als vollverfügungsberechtigt. Zu derartigen Geldanlagen gehören u. a. das Sparbuch, Anleihen, der Pfandbrief sowie Tagesgeld- und Festgeldanlagen etc.

Seien Sie sich auch darüber im Klaren, auf wessen Namen die Sparanlage laufen soll – auf den Ihrigen oder den Ihres Kindes. Wenn Sie den Namen Ihres Kindes wählen, sind Ihnen bei der Veranlagung des Geldes zwar die Hände gebunden aber Sie können auch Steuern sparen.

Tipp 2 – Regelmäßigkeit der Einzahlungen

- Stellen Sie fest, wie regelmäßig Sie einen bestimmten Betrag für Ihr Kind zurücklegen können

- Alternativ: Legen Sie einmalig eine größere Summe an

Viele Anleger stellen sich die Frage nach der Regelmäßigkeit der Einzahlungen. Bei einem Banksparplan liegt es klar auf der Hand: Überlegen Sie, wie viel Ihr Geldbeutel monatlich hergibt. Diesen Betrag können Sie in Form eines Dauerauftrages bei der entsprechenden Bank auf dem Sparplan hinterlegen.

Ebenso haben Sie die Möglichkeit einmalig zu sparen, wie es bei der Festgeldanlage der Fall ist. Suchen Sie sich eine Bank, die Ihnen ein attraktives Festgeld-Angebot mit guten Konditionen macht und entscheiden sich dann für eine Laufzeit. Bedenken Sie dabei aber, dass Ihnen das Geld in den kommenden Jahren nicht zur freien Verfügung steht.

Tipp 3 – Steuerzahler „Kind“

- Achten Sie auf die Steuern!

- Nutzen Sie den Sparerpauschbetrag!

Läuft eine Sparanlage auf den Namen Ihres Kindes, sparen Sie Steuern. Das bedeutet aber nicht, dass diese nicht anfallen bzw. in Rechnung gestellt würden. Läuft die Sparanlage über den Namen Ihres Kindes als mündelsichere Anlage, wird Ihr Kind als vollwertiger Steuerzahler betrachtet. Dementsprechend werden Ihrem Kind der Sparerpauschbetrag sowie der jährliche Grundfreibetrag zugesprochen. Der jährliche Grundfreibetrag beträgt aktuell 801,- Euro. Stellen Sie bei Ihrer Bank den entsprechenden Freistellungsantrag.

Flexible Tagesgeldkonten

Das Tagesgeldkonto beschreibt eine einfache und vor allem flexible Lösung für Sparanlagen. Der Vorteil: Eine Mindesteinlage wird nicht vorausgesetzt. Höhe und Regelmäßigkeit der Einlagen unterliegen allein Ihrer Entscheidung. So können Geldgeschenke von Verwandten unkompliziert auf dem Tagesgeldkonto des Kindes abgelegt werden. Diese flexible Sparanlage eignet sich allerdings vielmehr als kurzfristige Variante, mit der Sie aber zumindest kaum ein Risiko eingehen. Derzeitiges Problem bei einer solchen Anlage bleiben hingegen die Niedrigzinsen.

Wichtig: Nicht alle Banken bieten Tagesgeldkonten für Minderjährige an und wenn doch, dann meist zu schlechteren Konditionen als bei volljährigen Anlegern. Wenn Ihnen etwas daran liegt, dass Ihr Kind nicht nur Sparen, sondern auch den Umgang mit Geld lernt, schauen Sie sich nach einem Kinderkonto um, auch als Taschengeldkonto bekannt. Diese gibt es häufig mit kostenloser Kontoführung und attraktiveren Zinsen. Im Vergleich zu einem Tagesgeldkonto ist ein Kinderkonto auf lange Sicht betrachtet, rentabler.

Festgeldkonten lohnen sich bei vorhandenem Kapital

Dass mit längerer Zinsbindung mehr Rendite herausspringt, ist bereits bekannt, vor allem bei Betrachtung der gegenwärtigen Finanzmarktsituation. Ein Nachteil bei Festgeldkonten kann darin bestehen, dass sie grundlegend erst dann Sinn machen, wenn größere einmalige Einlagen auf diesem angelegt werden können, denn zu einem späteren Zeitpunkt können Sie kein weiteres Geld auf das Festgeldkonto einzahlen. D. h. grundlegend müssen Sie bei einem Festgeldkonto beachten, dass Sie Geld vorausschauend anlegen aber auch auf diese Summe über die komplette Laufzeit nicht zugreifen können. Eine langfristige Anlage wie das Festgeldkonto hat aber auch wahre Vorteile, z. B. die Höhe der Zinsen, verglichen mit denen von Tagesgeldkonten. Zwar kann man Festgeld bereits ab einem Monat anlegen, tatsächlich rentieren tut sich eine solche Anlage aber erst nach circa drei Jahren.

Banksparpläne für regelmäßige Spareinlagen

Wenn Sie die Sparanlage Ihres Kindes in sehr regelmäßigen Abständen füttern möchten, können wir Ihnen einen Banksparplan empfehlen. Grundlegend sind diese einfach und vor allem sicher. D. h. Sie müssen keine Sorge tragen wegen eventueller Verluste. Banksparpläne können nicht wie ein Wertpapierfonds ins Minus rutschen. Sie gehören gewissermaßen zu den flexiblen Geldanlagen. Laufzeiten können einer unbestimmten oder festen Laufzeit folgen. Nach einer kurzen Sperrfrist kann der Banksparplan recht problemlos gekündigt werden. Das Thema Zinsen gestaltet sich in einem Banksparplan relativ flexibel, je nach dem, was Sie erwarten bzw. nach welchen Prognosen Sie sich richten. Die Festlegung auf einen variablen Zinssatz ließe darauf schließen, dass Sie mit einem zukünftigen Börsenaufschwung rechnen. Ist das nicht der Fall büßen Sie natürlich Rendite ein. Zum gegenwärtigen Zeitpunkt der Niedrigzinsen lohnt es sich über eine Festverzinsung nachzudenken. Welche Wahl Sie treffen, hängt maßgeblich von Ihren Vorstellungen zu eventuellen Zinsprognosen ab. Die jeweilige Rendite, die Sie zum Ende des Sparplanes erhalten, ergibt sich wiederum durch die Boni, welche Ihre Bank zum Ende einer Vertragslaufzeit auszahlt.

Die Alternative Bausparvertrag

Natürlich besteht als Vorsorgeprogramm für Ihre Kinder ebenso die Möglichkeit einer klassischen Kapitalanlage wie z. B. einem

Bausparvertrag. Damit Sie eine 18-jährige Laufzeit erreichen, müssen Sie das Kapital für dreimal sechs Jahre binden. Vorteil einer solchen Geldanlage ist deren Sicherheit, auf der anderen Seite sind Sie über die Jahre gebunden und müssen regelmäßig in den Bausparvertrag einzahlen. Flexibilität geht verloren. Achten Sie im Fall eines Bausparvertrages sehr genau auf die entsprechenden Konditionen. Finden Sie einen Anbieter, der Ihnen hohe Guthabenzinsen garantiert, können Sie inzwischen mehr Rendite erzielen als mit dem klassischen Sparbuch. Die Kapitalsumme sollten Sie nicht zu hoch ansetzen, damit die Abschlussgebühren zum Ertrag in einem gesunden Verhältnis stehen. Die Höhe der Sparsumme kann bei vielen Bausparverträgen im Verlauf der Jahre angepasst, dementsprechend erhöht werden.

Achten Sie darauf, dass Bausparverträge in der Regel mit einem Bonuszins arbeiten. Sie erhalten den besten Zins also nur, wenn Sie über die gesamte Laufzeit einzahlen und dann auf ihr Bauspardarlehen verzichten. Vorausgesetzt werden eine Mindestlaufzeit sowie eine Mindestsparsumme.

Investitionen in einen Fonds sind risikobehaftet

Die Investition in einen Fonds stellt zwar im Vergleich zu den bisher vorgestellten Sparplänen keine mündelsichere Anlage dar, kann aber sehr rentabel ausfallen. Immerhin steht Ihnen ein Zeitraum von circa 18 Jahren zur Verfügung über welchen Sie auch in monatlichen kleinen Sparraten einzahlen können. Fondsinvestitionen tragen aber das Risiko höheren Wertschwankungen ausgesetzt zu sein, versprechen aber dafür auch höhere Gewinnchancen. Fondsinvestition sind für Anleger geeignet, die monatlich Kapital einzahlen möchten, was mit sparplanfähigen Fonds besonders gut möglich ist. Sie haben so immer wieder die Option Fondsanteile dazu zukaufen -mal zu günstigeren Konditionen oder gelegentlich zu einem teureren Preis. Nach einer 18-jährigen Laufzeit kann damit ein guter Durchschnittskurs erzielt werden.

Eine große Kapitalsumme in einer einzelnen Aktie anzulegen, davon rät unsere Redaktion Ihnen jedoch ab. Wir empfehlen eine breite Streuung, da eine solche Anlage natürlich mit verlustreicheren Risiken behaftet ist. Voraussetzung dafür ist, dass Ihnen ausreichend Kapital zur Verfügung steht. Bei einem Fonds sieht das anders aus. In kleinen Beträgen können Sie Kapital streuen. Regelmäßige Einzahlungen in einen sparplanfähigen Fonds gleichen Marktschwankungen leichter aus, sind aber auch mit Verwaltungsgebühren verbunden.

Fonds stellen eine risikoreichere Sparanlage dar. Sie müssen damit rechnen, dass bei einer solchen Investition Verluste entstehen.

Wenn Sie allerdings mit einer solchen Sparanlage nachts kein Auge mehr schließen können, ist diese für Sie und Ihre Familie nicht die richtige. Zudem stellt das Sparen mit Hilfe eines Fonds eine langfristige Investition dar. Für Sie als Sparer gilt: Zeit ist Geld. Beitragsraten in Höhe von 25 Euro monatlich, die auf das Depot eingezahlt werden, sind zwar recht niedrig angesetzt, können sich über die Jahre auszahlen und eine stattliche Summe ergeben.

Finanztest-Redakteurin Marion Weitemeier rät dazu, ausschließlich in Fonds zu investieren, die älter als fünf Jahre sind. Mischfonds sind außerdem eine rentable Möglichkeit, neben Aktien enthalten diese auch Anleihen. Ein Mischfonds ist unter Umständen auch weniger Schwankungen ausgesetzt, da Renten beigemischt sind.

Versicherungen als Finanzvorsorge für Ihr Kind sind ungeeignet

Sie haben ebenso die Möglichkeit bei diversen Versicherungskonzepten monatliche Beiträge einzuzahlen und dies über einen festgelegten Zeitraum. Nach Ablauf der Laufzeit wird die Versicherungssumme komplett an Ihr Kind ausgezahlt. Das klingt erst einmal verlockend, ist aber unter dem Strich teuer, da hohe Abschluss- und Verwaltungskosten zu Anfang der Laufzeit auf Sie zukommen. Das drückt die Höhe der Rendite erheblich. Bis zu fünf Prozent der Gesamtversicherungssumme können diese Kosten veranschlagen. Zudem unterliegen die Beiträge einer Dynamisierung, unter Umständen wird sich die Betragshöhe der Beiträge ändern und das selten zu Ihrem Vorteil.

Fazit

Viele Wege führen nach Rom, das gilt auch für die Sparanlagen Ihres Nachwuchses. Mit den entsprechenden Tipps, die wir Ihnen bereits an die Hand gegeben haben, können Sie sich vorab ein Bild davon machen, welche Möglichkeiten existieren. Der Vorteil von Sparanlagen für den Nachwuchs liegt darin, dass der Anlagezeitraum naturgemäß lang ist. D. h. auch kleine Beträge können dank Zinseszinseffekt über die Jahre zu einer ansehnlichen Rendite führen. Dabei bleibt es Ihre Entscheidung, ob Sie bei der Wahl der passenden Geldanlage vor allem auf deren Sicherheit achten oder ob Sie zugunsten einer höheren Rendite ein gewisses Risiko auf sich nehmen wollen.

Alle Anlagen kompakt in der Übersicht:

|

Vorteile |

Nachteile |

| Tagesgeldkonten |

- sichere Sparanlage durch die gesetzliche Einlagensicherung

- mündelsicher

- Geld jederzeit verfügbar

- flexible Laufzeiten

- risikoarm!!

|

- niedrigere Zinsen

- Renditen fallen geringer aus

|

| Festgeldkonten |

- sichere Sparanlage durch die gesetzliche Einlagensicherung

- mündelsicher

- höhere Zinsen als bei einem Tagesgeldkonto

- höhere Renditen als bei einem Tagesgeldkonto

- risikoarm!!

|

- nicht flexibel

- feste Laufzeiten

- größere Anlagesumme muss bereits vorhanden sein

- keine Verfügbarkeit des Geldes, erst mit Laufzeitende

|

| Bausparverträge |

- sichere Sparanlage durch die gesetzliche Einlagensicherung

- mündelsicher

- auch kleine monatliche Raten möglich

- risikoarm!!

|

- nicht flexibel

- feste Laufzeiten

- niedrigere Zinsen

- Renditen fallen geringer aus

|

| Banksparpläne |

- sichere Sparanlage durch gesetzliche Einlagensicherung

- mündelsicher

- Raten sind vereinbar, je nach finanzieller Ausgangssituation

- Fest- oder variable Verzinsung

- flexiblere Laufzeiten (als bei einem Bausparvertrag)

|

- geringere Zinsen als bei einem Festgeldkonto

- variabler Zinssatz kann bei falscher Prognose zu noch niedrigeren Zinsen führen

- Renditen fallen geringer aus

|

| Fondsinvestitionen |

- langjährige Anlagedauer kann Kursschwankungen ausgleichen

- Fondssparpläne geeignet für kleinere, regelmäßige Einzahlungen

- Renditen können äußerst hoch ausfallen

- flexibel, kann jederzeit (abgesehen vom aktuellen Kurs) verkauft werden kann

|

- Kursschwankungen ausgesetzt

- risikoreich!!

- nicht mündelsicher

- keine gesetzliche Einlagensicherung

|

Unser Tipp:

Die Streuung des Geldes ist insbesondere bei höheren Anlagesummen, ein wichtiger Aspekt. So kann es sich lohnen, Beträge zu splitten und in mehr als eine Sparanlage zu investieren. Dadurch können Sie auf lange Sicht Geld ansparen, haben aber auch gleichzeitig die Möglichkeit, jederzeit über einen Teil des angelegten Geldes verfügen zu können. Ebenso kann die Kombination aus monatlicher sowie einmaliger Sparrate sinnvoll sein. Dabei wird meist eine hohe Einmalzahlung zu Laufzeitbeginn geleistet und die Sparraten sind dann so gewählt, dass sie jederzeit geschultert werden können.

Autor: DH